Lending crowdfunding, quanti conoscono questo strumento di finanziamento e le sue potenzialità?

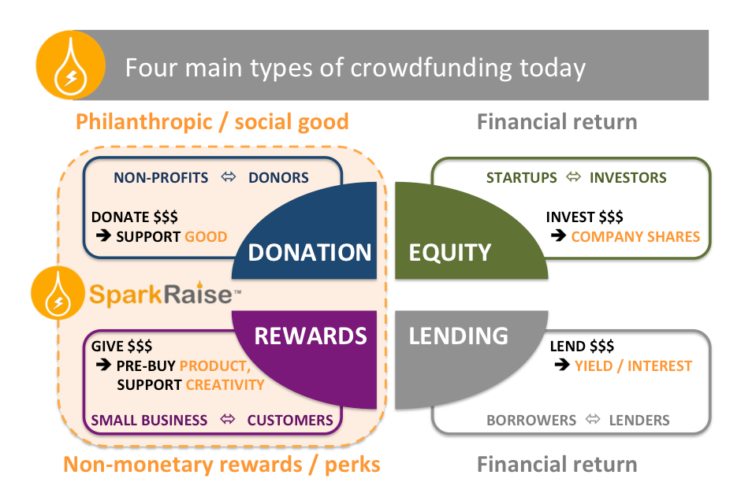

Iniziamo con il conoscere meglio cos’è il lending crowdfunding: in sostanza si tratta di un prestito di denaro peer-to-peer.

La normativa di riferimento è la sezione IX delle nuove norme sulla raccolta del risparmio da parte dei soggetti non bancari, in cui: “Il social lending è definito come uno strumento attraverso il quale una pluralità di soggetti può richiedere a una pluralità di potenziali finanziatori, tramite piattaforme on-line, fondi rimborsabili per uso personale o per finanziare un progetto”. Le piattaforme possono operare se sono istituto di pagamento ex art. 114 TUB, intermediario finanziario ex art. 106 TUB o istituto di credito. E possono fare da intermediari nelle trattative personalizzate tra imprenditori e singoli finanziatori.

In sostanza è uno strumento di finanza alternativa attraverso cui principalmente PMI, Start-Up e Microimprese, anche aggregate in Reti d’Impresa, possono raccogliere capitali sotto forma di prestiti (o crediti) derivati da Investitori Privati ed Istituzionali, a condizioni più accessibili e meno stringenti rispetto a quelle proposte dagli strumenti finanziari tradizionali.

In particolare il servizio fornito da The Social Lender, impresa facente parte di Teamreti Italia, con la collaborazione di AssoretiPMI (Associazione Reti di Imprese PMI), utilizza la piattaforma autorizzata ad operare e vigilata da Banca di Francia (ACPR – Autorité de Control Prudentiel et de Résolution), in qualità di Agente di Istituto di Pagamento comunitario.

I vantaggi della soluzione proposta sono:

- Accesso al credito alternativo, rapido e trasparente. Richieste di finanziamento comprese tra i 30.000€ ed i 3ML€, esito in 72 ore. Erogazione rapida, senza segnalazione in Centrale Rischi e totale trasparenza.

- Nessuna garanzia personale richiesta. Per richiedere un finanziamento atto allo sviluppo ed alla crescita aziendale non viene richiesta alcune garanzia personale.

- Disintermediazione e nessuna burocrazia. Assenza di qualsiasi intermediario, iter snello e privo di burocrazia.

- Flessibilità e accessibilità. Durata del finanziamento compreso tra 12 e 60 mesi, apertura a PMI, Reti e Start-Up, senza limiti di fatturato o esistenza.

Per avere maggiori informazioni contattare Teamreti Italia, cliccando qui.